Vous êtes ici

Jay Medrow: Pyramidez, mais faites-le bien

Combiner l’augmentation (scaling in) et la diminution (scaling out) d’une position par le pyramidage. Nous vous expliquons comment appliquer la bonne combinaison de pyramidage afin de maximiser ses gains moyens et minimiser ses pertes moyennes.

Fondamentalement, le pyramidage n'offre pas d'avantage en soi. Cependant, il a été prouvé qu'un pyramidage mal appliqué est responsable du fait qu'une méthode, appliquée de manière cohérente, donne de moins bons résultats à long terme, ou qu'un trader obtienne même des résultats négatifs avec une méthode rentable.

Un pyramidage mal appliqué est souvent la conséquence de pièges psychologiques. Il est important de garder à l'esprit que le résultat d'un trade est soumis au hasard. C'est précisément là que se situent les défis psychologiques du trading. À long terme, cependant, ce sont toujours les mathématiques cohérentes d'une méthode qui permettent d’être rentable. Ainsi, il est particulièrement important de comprendre et de quantifier la valeur attendue de votre méthode :

Valeur attendue = probabilité de profit pour un trade x profit moyen + probabilité de perte pour un trade x perte moyenne

Il faut au moins100 transactions pour pouvoir établir des statistiques fiables permettant d’évaluer si une méthode de trading a une valeur attendue rentable à long terme. Ce n'est que si c'est le cas que le pyramidage est utilisé pour optimiser les bénéfices et amortir les phases de drawdown. En clair : un pyramidage correct ne peut pas rendre une méthode déficitaire rentable, mais un pyramidage incorrect peut très bien rendre une méthode rentable déficitaire.

Avant de combiner les deux types de pyramidage, résumons une fois encore les applications correctes. Le scaling in (augmentation de la position) ne doit pas être utilisé pour les positions perdantes pour réduire le prix de revient et ainsi revenir plus rapidement au seuil de rentabilité. Il est utilisé correctement dans les positions gagnantes, car le risque d'une position supplémentaire est compensé par les bénéfices déjà obtenus et ainsi augmenter la moyenne des trades gagnants à long terme.

Avec le scaling out (réduction progressive des positions), la plus grande erreur est de prendre des bénéfices (partiels). L'application correcte consisterait à supprimer les positions perdantes. Il faut réduire la taille de vos positions dans un trade perdant afin de réduire le risque avant d’atteindre le risque maximum (stop loss).

COMBINER SCALING IN ET SCALING OUT

Les explications ci-dessus montrent qu'en appliquant une sortie progressive pour les pertes et une entrée par pyramidage pour les gains, non seulement le drawdown d'une stratégie est limité, mais aussi une meilleure performance peut être obtenue à long terme.

Les deux exemples suivants montrent à quoi peut ressembler, dans la pratique, la bonne approche du pyramidage.

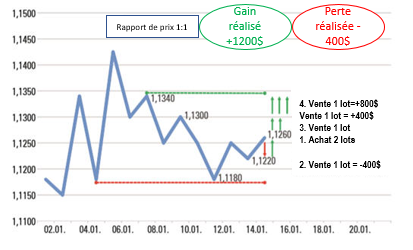

PYRAMIDAGE MODÉRÉ

Dans le premier scénario (figure 1), nous supposons que le marché baisse avant de remonter. Nous voulons entrer graduellement en position en conséquence. Le trader prend une position longue et achète deux lots EUR/USD (un lot équivaut à 100 000 unités de la devise de base) à 1,1260 avec un stop loss (ligne pointillée rouge) de 80 pips en dessous du prix d'entrée et un take profit (ligne pointillée verte) de 80 pips. Supposons que le prix baisse initialement de 40 pips. Le trader va maintenant réduire sa perte, c'est-à-dire vendre un lot et réaliser une perte de 400 dollars. Maintenant, le prix augmente jusqu'à son objectif de profit et il réalise 800 $ de profit sur le seul lot avec lequel il est encore long. En outre, le trader a maintenant réévalué le marché à la hausse et a acheté un autre lot à 1,1300 en route vers son objectif de profit. Il vend maintenant ce lot à son profit à 1,1340 et réalise un profit supplémentaire de 400 dollars US. Au total, ce trade lui rapporte un bénéfice de 800 dollars US (-400$ + 800$ + 400$).

Figure 1. Avec la bonne combinaison de Scaling In et Scaling Out, le trader réduit au moins une fois sa position en perte et augmente au moins une fois la taille de sa position en profit. Dans notre exemple, nous supposons que le prix (ligne bleue) baisse d'abord avant d'augmenter. Nous achetons deux lots de EUR/USD à 1,1260. Après avoir perdu 40 pips - à mi-chemin de notre stop-loss (ligne pointillée rouge) - nous vendons un lot. Lorsque le prix augmente à nouveau et qu'il est proche de notre objectif de profit (ligne pointillée verte), nous achetons un deuxième lot. Au total, nous pouvons donc réaliser un bénéfice de 800 USD lorsque le take profit est atteint.

Mais que se passe-t-il si le trade n'atteint pas l'objectif de profit ? Il est important de limiter le contrat supplémentaire acheté à 1,1300 avec un stop loss si le marché baisse à nouveau. Nous appliquons le principe du "dernier entré, premier sorti", ce qui signifie que le nouveau lot acheté à 1,1300 a un stop loss de 40 pips. Dans cet exemple, le marché n'atteint pas notre objectif de profit à 1,1340, mais il chute à nouveau. Notre dernier lot acheté est donc stoppé à 1.1260 (-40 pips) et réalise une perte de 400 $. Le lot restant est alors arrêté à 1,1220, car le marché avait augmenté de 40 pips à 1,1300 et notre stop-loss a été augmenté de 40 pips de 1,1180 à 1,1220. La perte totale est donc de 1200 $ (1er lot -400, 2ème lot -400, 3ème lot -400).

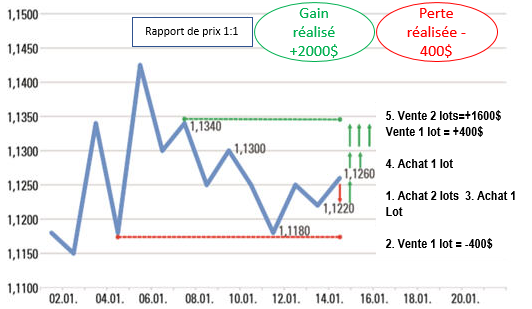

UN PYRAMIDAGE PLUS AGRESSIF

Dans le second scénario (figure 2), nous supposons à nouveau que le marché chute d'abord avant de remonter, mais un pyramidage plus agressif est appliqué. Le trader achète deux lots sur l’EUR/USD à 1,1260 avec un stop loss de 80 pips en dessous de son prix d'entrée et un take profit de 80 pips. Le prix baisse à nouveau de 40 pips ; le trader vend un lot et réalise une perte de 400 $. Puis, le prix augmente à nouveau pour atteindre son objectif de profit. Cette fois, le trader achète un lot supplémentaire en plus de sa position précédemment réduite lorsqu'il atteint son prix d'entrée de 1,1260.

Figure 2. la figure 2 montre les mêmes conditions de trading que la figure 1. Cette fois-ci, l’approche est plus agressive : dans la perte, nous réduisons la taille de notre position au moins une fois et l'augmentons dès que le prix de revient est atteint à deux reprises. De cette façon, nous réalisons un bénéfice de 1600 dollars US.

Le pyramidage est plus agressif que dans le premier exemple. La position nette est deux lots à l’achat au départ. Un lot supplémentaire est ajouté à plus 40 pips (1,1300), ce qui donne une position totale de trois lots. Au take profit de 80 pips (1,1340), les résultats suivants sont atteints :

- 1 lot à 40 pips de perte

- 2 lots avec 80 pips de profit

- 1 lot avec 40 pips de profit

Au total, le trader réalise un bénéfice de 1600 dollars US (-400$ + 1600$ + 400$) avec cette stratégie.

Voyons ce qui se passera si le trade n'atteint pas l'objectif de profit. Encore une fois, nous appliquons le principe du "dernier entré, premier sorti" et déplaçons notre stop loss à la hausse après chaque 40 pips de profit. Le lot acheté au départ (1.1260) a un stop loss de 40 pips. Lorsque nous atteignons 1.1300, nous ajoutons un autre lot avec un stop-loss de 40 pips. Cependant, le marché n'atteint pas notre objectif de profit à 1,1340 et chute. Le dernier lot acheté est stoppé à 1.1260 et réalise une perte de 400 $. Le lot suivant est fermé à 1,1220 et subit également une perte de 400 dollars. À 1,1220, le dernier lot restant est stoppé - la perte totale est de 1 600 $.

CONCLUSION

Pour négodier de manière rentable à long terme il faut maximiser ses profits et minimiser ses pertes. Les niveaux de prix auxquels le pyramidage est possible sont déterminés avant de démarrer le trade et peuvent également être basés sur des points pertinents d’un point de vue technique, par exemple. Si le pyramidage est correctement appliqué, un trader négociera sa position la plus basse en cas de perte et sa position la plus haute en cas de profit.

Toutefois, les entrées et sorties de transactions ne doivent jamais avoir pour conséquence qu'un trader détienne une position globale d'une taille supérieure au risque qu'il entend prendre sur la transaction en question. Si un trader risque un maximum d'un pour cent de la taille de son compte, il peut diviser le trade en, par exemple, deux à trois quotas de 0,5 à 0,33 pour cent chacun. Tant que les bénéfices moyens sont supérieurs aux pertes moyennes, un taux de réussite de 50 % est suffisant pour être rentable à long terme.

Jay Medrow

Jay Medrow a 24 ans d'expérience dans le domaine du trading, ayant travaillé comme trader de titres à revenu fixe pour de grandes banques internationales. Il est également titulaire d'un MBA en gestion financière de l'université Virginia Tech et forme des traders au trading sur le marché des changes. Source : Traders' Mag.

- Lire aussi Objectifs et stopsmultiples (pyramidage).